中国广核半天成交49亿:募资降26亿两券商定价最高3元

今日中国广核(003816.SZ)巨量换手,打开涨停,此前该股连续4个交易日涨停。截至午间收盘,中国广核报5.02元,涨幅4.80%,换手率48.06%,成交额48.63亿元,总市值2185.14亿元。

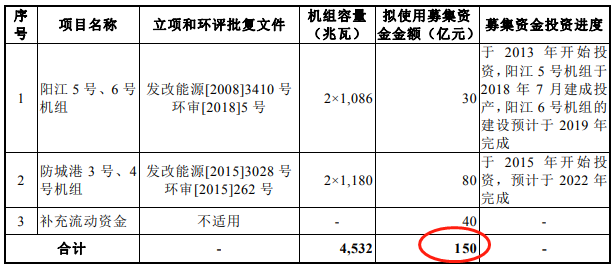

8月26日,中国广核在深交所上市。公开发行50.5亿股人民币普通股,发行价格为2.49元/股,募集资金总额为125.74亿元,扣除发行费用后募集资金净额123.90亿元,用于“阳江5号、6号机组”、“防城港3号、4号机组”及“补充流动资金”三个项目。

中国广核实际募资净额相比原拟打算募资净额缩水26亿元。中国广核分别于2018年6月19日和2019年5月16日向证监会报送的两版招股书显示,中国广核拟募集资金净额为150亿元。

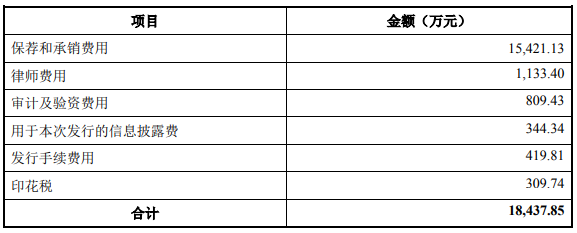

中国广核本次发行费用总额为1.84亿元(不含增值税),其中保荐机构(主承销商)中金公司与国开证券、中信建投证券、民生证券三家联席主承销商及副主承销商国泰君安证券一起分食保荐和承销费用1.54亿元,北京市金杜律师事务所及国浩律师(深圳)事务所共同获得律师费用1133.40万元,德勤华永会计师事务所(特殊普通合伙)获得审计及验资费用809.43万元。

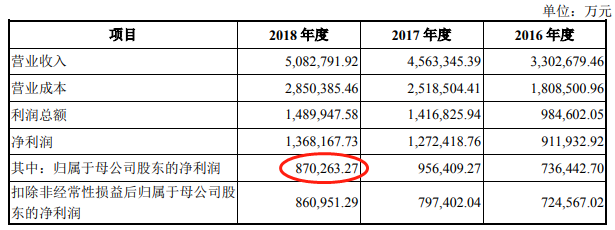

中国广核2018年归母净利润出现下滑。2016年-2018年及2019年1-6月,中国广核营业收入分别为330.27亿元、456.33亿元、508.28亿元、265.23亿元,实现归属于母公司股东的净利润分别为73.64亿元、95.64亿元、87.03亿元、50.23亿元。

近4年,中国广核毛利率一年一下滑。2015年-2018年,中国广核毛利率分别为46.81%、45.24%、44.81%、43.92%。中国广核毛利率高于中国核电。

中国广核招股书称,公司综合毛利率略高于中国核电的主要原因为两家公司的固定资产折旧政策不同导致折旧占成本比例存在差异所致。

公开资料显示,中国广核于2014年12月10日在香港联交所上市交易,H股简称“中广核电力”,股票代码为01816.HK,发行88.25亿股,发行价为2.78港元/股,募资净额约为238亿港元。本次发行A股股票上市后,中国广核实现同时在上交所及香港联交所上市交易。除上市后最初的不到1年时间外,中广核电力港股股价长期处于破发状态。

近期有2家券商发表有关中国广核的研报,给与中国广核A股合理估值区间分别为2.44-2.82元和2.6-3.0元。

8月25日,华泰证券发表有关中国广核的研报,分析师为王玮嘉,研报标题为《回归A股助力成长,核电龙头扬帆起航》。研报指出,公司为国内核电龙头,截至2019年7月底管理核电装机2539万千瓦。伴随三门核电等相继投运,我国三代核电成型,在能源安全+能源结构转型双约束之下,十四五期间核电推进力度有望加码,利好公司业绩表现。预计公司2019-21年有望实现营收627/665/671亿元,2019年-21年有望实现归母净利润94.9/103.3/106.8亿元。结合DCF估值方法与PE估值方法综合测算结果,预计合理价值区间为2.44-2.82元/股。

8月12日,天风证券发表有关中国广核的研报,分析师为于夕朦,研报标题为《业绩稳健、牌照稀缺,核电龙头未来成长空间广阔》。研报指出,核电属于政策保障优先发电的类型,公司电量随新机组投产持续增长。近几年受市场化交易比例扩大的影响,平均上网电价略有下降。我们预计未来公司业绩的主要驱动因素为装机增长、精细运营带来的电量增发。预计公司2019年-2021年归母净利润分别为101.11、116.59、122.87亿元。选取中国核电(601985.SH)为可比公司,我们认为公司的合理估值为2019年PEx13-15,对应市值1314-1517亿元、A股股价2.6-3.0元。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

~全文结束~