海通姜超:全球放水持有房产和股票比现金有更高回报

分析师)宏观债券研究

全球放水,泡沫重来

(海通宏观 姜超)

2020年才过去不到1/3,给人的感觉却好像已经过去了好几个世纪。

在不到4个月的时间内,我们见证了百年一遇的新冠肺炎大流行,上一次能够与之比拟的还是1918年的西班牙大流感。

在3月份,我们见证了美股的四次熔断,而历史上美股一共也只发生过5次熔断,上一次发生美股熔断还是在1997年。

在过去的一周,我们又见证了负油价,WTI5月原油期货价格一度跌至-40美元/桶,最终收盘于-37.63美元/桶,这也是原油期货交易史上首次出现负油价。

我们不知道疫情什么时候才能真正结束,但是值得思考的是,当前我们是不是又在见证某些新的历史的诞生?

1. 抗疫后遗症,全球大放水

疫情冲击巨大。

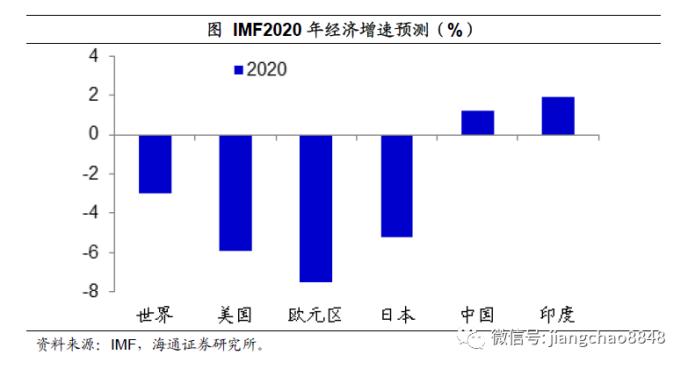

疫情对全球经济造成了巨大的伤害,根据IMF的最新预测,2020年的全球经济或会萎缩3%以上,其中发达国家将普遍出现负增长,而中国和印度也仅是勉强维持正增长。

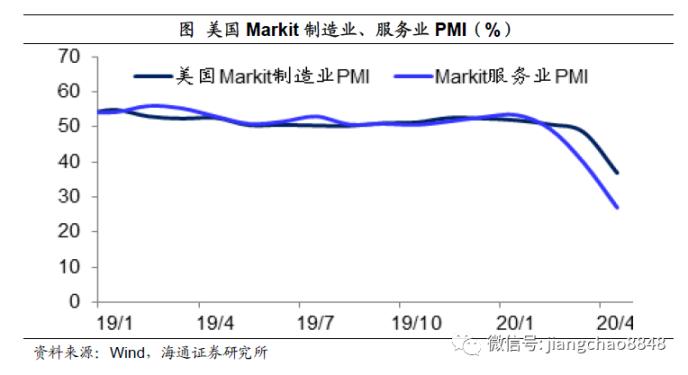

经济的大幅下滑,同时也意味着破产和失业压力激增。仅在美国,过去1个月初次申请失业金的人数已经超过2000万,而4月美国Markit制造业和服务业PMI都降至历史新低,意味着企业大面积停工。

而疫情带来的还不止是经济危机,更令人担心的是金融危机。

在08年金融危机之后,全球并没有改变宽松的货币政策,结果就是刺激大家继续举债,使得全球整体债务率又进一步创出了新高。而疫情导致了多国经济停摆,资产价值大幅缩水,这时如果遇到大量债务到期,就可能会发生偿债困难而引发债务危机。而历史上几乎所有的金融危机都是债务危机,例如亚洲金融危机、次贷危机和欧债危机,分别是部分亚洲国家、美国居民和欧洲政府举债过度所引发的危机。

以美国为例,从2月下旬开始,美国的企业债大幅下跌。原因是在长期宽松的货币环境下,很多企业举借低息债务,例如去回购股票或者发展页岩油,使得美国企业部门债务率创出了历史新高,仅美国企业债市场的规模就达到了10万亿美元。而股市和油价的暴跌,叠加经济的冰封,令市场担心部分美国企业会发生偿债困难进而引发债务危机。

政府举债,央行印钞。

如何帮助这些陷入困境的居民和企业,避免债务危机?只能靠政府举债和央行印钞。

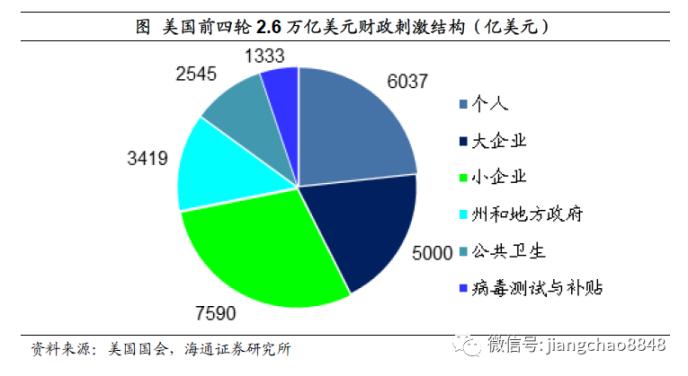

在美国,已经出台了3轮财政刺激政策,合计的刺激规模超过2.1万亿美元,而第四轮4840亿美元财政刺激即将推出,前4轮财政刺激总额将达到2.6万亿美元,占到美国19年GDP的12%。

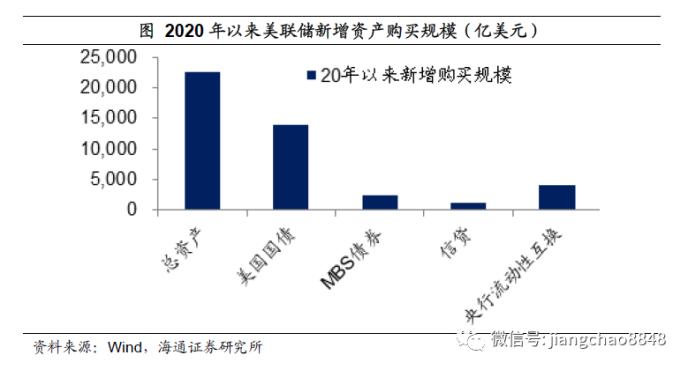

如何来为这2.6万亿美元的财政刺激买单?美国政府也揭不开锅,因而只能靠美联储印钞来发钱。在3月份,美联储宣布了不限量的量化宽松货币政策,按照法律美联储只能购买国债和政府机构债,但美联储很快就发明了绕道的方式,开始大量购买风险资产,甚至包括垃圾级的企业债。

在过去的1个多月内,美联储的总资产增加了2万多亿美元,比去年末增长了超50%,其中大部分是国债,但也有很多是风险资产。

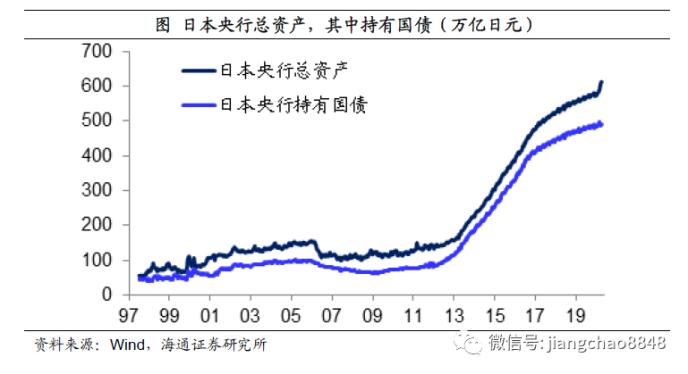

在日本,其政府推出了108万亿日元的刺激计划,相当于日本19年GDP的20%。如何来为这108万亿日元融资?也只能是靠日本央行。在过去的23年,日本一共发行了750万亿日元的国债,相当于日本当前GDP的1.4倍,其中的绝大部分都被日本央行买走了,这次应该也不会例外。

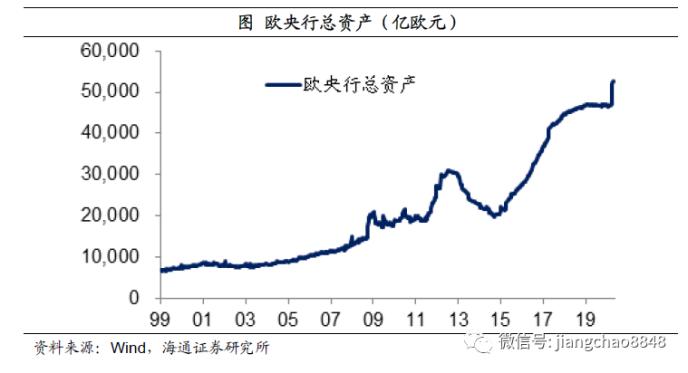

在欧元区,同样遭遇了疫情的重创。而且欧元区早已债台高筑,其政府和企业部门债务率都超过100%。为了避免欧债危机重演,欧元区只能默许各国政府突破财政赤字率上限,大量增发国债,以维持经济运行和债务的滚动,而这些新发的国债,最后也只能靠欧央行买单。截止4月17日,欧央行今年以来已经新购了6000亿欧元的资产,相当于欧元区去年GDP的5%。

从道义上来说,为了拯救生命,帮助居民和企业免受疫情之苦,这些巨额的财政和货币刺激都有无比的正当性。

2. 经济危机与资产泡沫

然而从逻辑上说,疫情导致的经济下滑是必然的,这意味着经济对货币的需求是下降的,如果这个时候投放天量的货币,理论上来说货币对经济而言就是过剩的,这些多余的货币如果进入不了实体经济,最终就可能会形成新的一轮资产泡沫。

我们发现,美国经济在过去的20多年,一直处于危机与泡沫的循环当中,每一个泡沫最终都会引发危机;而为了拯救危机,必然会大幅放水,这就会催生出新的资产泡沫。

拯救危机,必然放水。

今年3月2日,美联储宣布紧急降息50bp,随后掀起了新一轮货币宽松的狂潮。由于这一次降息在美联储原定的议息议程之外,可以看做是美联储为了应对疫情危机而采取的临时紧急降息。

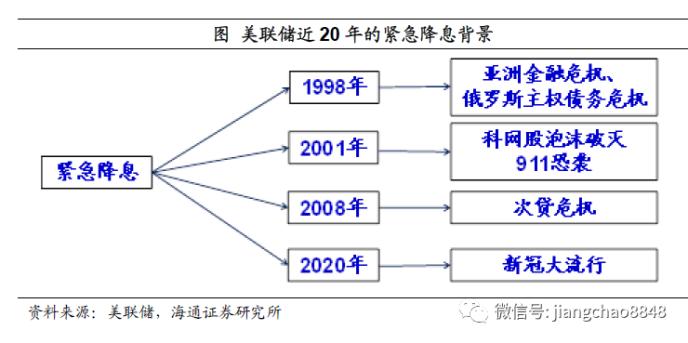

而回顾过去的20多年,美联储曾经有过6次类似的紧急降息政策,分别发生在1998年、2001年和2008年,其背景都是为了应对当时的潜在危机。

第一次是为了应对亚洲金融危机和俄罗斯主权债务危机。在1998年9月-11月,美联储宣布三次降息各25bp,将基准利率从5.5%降至4.75%,其中10月15日是非常规的临时降息。

第二次是为了应对科网股泡沫破灭和911恐怖袭击。在2001年的1月、4月和9月,美联储三次宣布紧急降息,每次降息幅度都是50bp。

第三次是为了应对地产泡沫破灭。在2008年1月和10月,美联储两次宣布紧急降息,其中1月将利率下调75bp,10月将利率下调50bp。

宽松不停,泡沫又起。

而从事后来看,美国为了应对危机而进行的三次货币放水,最后又酿成了三轮新的资产泡沫。

1998年宽松,催生科网股泡沫。在1998年9月份美联储降息之前,美国纳斯达克指数已经从7月最高的2028点回调,而在当年10月美联储宣布紧急降息之后,纳斯达克指数开始大幅回升,此后一直上涨到2000年3月,最高曾超过5000点,从而催生了巨大的科网股泡沫。

2001年宽松,催生地产泡沫。在2001年一年之内,美联储就将基准利率从6.5%降至1.75%,并且在2002年进一步降至1.25%,在2003年降至1%,此后的加息也非常缓慢,直到2005年初基准利率依然维持在2%左右,长期宽松的货币环境最终催生了巨大的地产泡沫。

2008年宽松,催生股市泡沫。在2008年次贷危机爆发之后,美联储在1年之内将基准利率从4.25%降至零,此后又维持了零利率长达7年之久,直到2015年末才开始小幅加息。而且在2018年末利率触及2.25%-2.5%之后就暂停加息,堪称史上最弱的加息周期,而且在2019年又开始再度降息。在长期宽松的货币环境之下,美国标普500指数从09年最低的667点上涨到2020年2月最高的3393点,最高涨幅超过400%。

2000年,罗伯特.席勒教授出版了《非理性繁荣》一书,里面描绘了美国股市自20世纪90年代后期出现的繁荣现象,并且预言了由此可能产生脱离实际的市场泡沫,而种种情形在之后数月的美国纳斯达克市场上显示的淋漓尽致。

他在书中给出了一个著名的指标:CAPE,也就是经周期调整后的市盈率,又称为席勒市盈率,以此来观察股市的估值是否合理。而在过去的100多年,美国标普500指数的平均CAPE大约为16倍左右,但是在2000年初,最高曾经超过44倍,随后科网股泡沫破灭。而在2020年2月份,这一指标又再度回到了32倍,随后美股在一个月时间内暴跌1/3,一周之内发生了4次熔断。

那么问题来了,这一次为了应对新冠肺炎疫情,全球出台了史无前例的超级宽松货币政策,是否会在未来再次催生新的资产泡沫?

3. 美国:金融地产泡沫交替

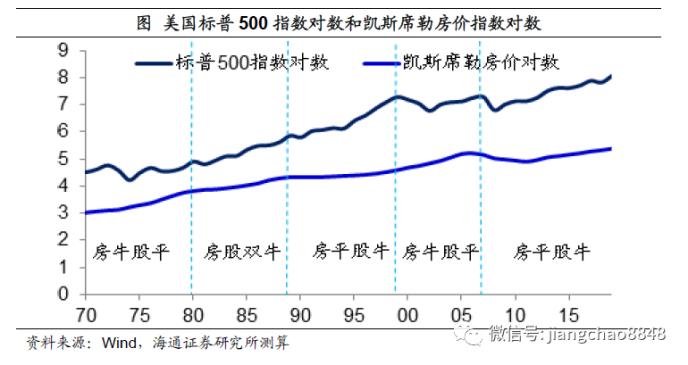

回顾美国过去的50年,我们发现其资产泡沫在房市和股市中交替出现,平均10年左右是一个周期,如果前一个周期中是地产泡沫主导,那么后一个周期中大概率是股市泡沫主导,反之亦然。

我们以美国的Case-Shiller房价指数和标普500指数分别代表房市和股市的表现,并且分别取对数以消除数量级的影响,以方便我们的观察和分析,同一对数曲线上两点之差可以看做是期间的增长率。

从1969到1979年,美国呈现房牛股平。在这十年间,美国的房价年均涨幅为8.3%,股价年均涨幅为1.6%,房市持续大涨,而股市长期横盘。

从1979到1989年,美国呈现房股双牛。在这十年间,美国的房价年均涨幅为6.5%,股价年均涨幅为12.6%,股市大幅领涨,但房市并未下跌,这也是唯一的一次资产泡沫没有明显交替的周期。

从1989到1999年,美国呈现房平股牛。在这十年间,美国的房价年均涨幅为2.8%,股价年均涨幅为15.3%,股市继续大幅领涨,而房市涨幅大幅回落。这意味着美国的资产泡沫正式出现了交替,从此前的地产牛市主导,转为股票牛市主导。

从1999年到2007年,美国呈现房牛股平。在这8年间,美国的房价年均涨幅为7.2%,而股价年均涨幅为零,美国的资产泡沫再次交替为地产牛市主导。

从2007年至2019年,美国呈现房平股牛。在这12年间,美国的房价年均涨幅为2%,而股价年均涨幅为6.8%,股票牛市再度主导了资产泡沫。期间虽然经历了08年金融危机,但美股很快就创出历史新高,而房价的回升则相对较慢。

也就是说,以10年左右为一个周期来观察,美国的股市和房市两类资产基本上都是稳中有涨的走势,区别只是在于哪一类资产领涨,而且往往是两类资产交替领涨。而上一个10年在美国是股市领涨,那么由此推演下去,未来10年美国或许又会出现房市领涨。

4. 日本:金融地产休戚与共

同涨同跌大起大落。

但是在日本,我们发现其资产价格表现远比不上美国。从长期来看,美国的股市和房市轮番上涨,意味着总能找到赚钱的机会。而日本的股市和房市则是同涨同跌、大起大落,这意味着要么都能赚钱,要么都在亏钱。

我们以日本的六大城市地价指数和日经225指数分别代表日本房市和股市的表现,同样分别取对数以消除数量级的影响,来进行观察。

从1969到1990年,日本呈现房股双牛。在这21年间,日本的地价年均涨幅为12.4%,而股价年均涨幅为11.6%。

从1990到2011年,日本呈现房股双熊。在这21年间,日本的地价年均跌幅为6.4%,而股价年均跌幅为4.8%。

从2011年至2019年,日本呈现房平股牛。在这8年间,日本的地价年均涨幅为1.9%,而股价年均涨幅为13.7%。

关键在于经济、货币。

为何日本的资产价格呈现大起大落,而未能呈现美国式的持续上涨?我们发现,关键还是在于经济和货币表现的差异。

首先,无论股市还是房市,其所代表的财富均来源于经济增长。相比之下,美国经济过去50年呈现出稳定的增长,而日本经济则呈现出了大起大落。

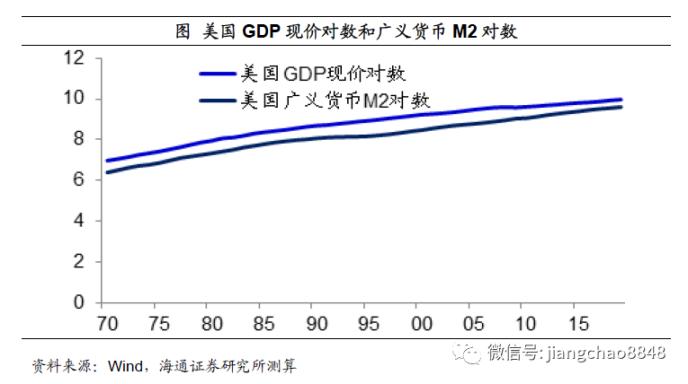

从1969年到2019年,美国的经济持续增长,其名义GDP从1.07万亿美元增长至21.4万亿美元,年均增幅达到6.3%,而且在任何一个10年的周期中都呈现稳步提升的趋势,这就为其股市和房市的长期牛市提供了支撑。

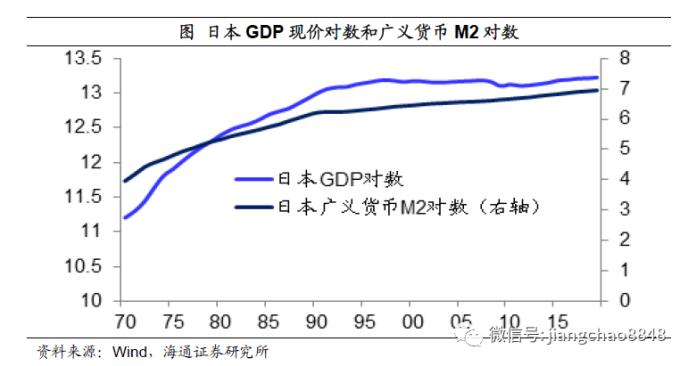

同样是1969到2019年,日本经济总量从6.2万亿日元增长至55.4万亿日元,年均增幅也达到4.5%。但是其经济增长在前21年高速增长,年均增幅高达9.8%。而在随后的21年期经济陷入停滞,年均增幅仅为0.5%。只是在最近8年才勉强恢复到1.5%的年均增速。

其次是货币表现的差异,货币越多意味着其相对价值越低,而股市和房市的相对价值越高。

从1969年到2019年,美国的广义货币M2从5800亿美元上升至14.8万亿美元,年均增幅为6.7%,而且其货币总量在长期来看稳中有升。

相比之下,日本的广义货币M2在前21年的平均增速高达12.2%,但在之后的21年降至2.3%,直到最近的8年广义货币平均增速才重新恢复到3.2%。

也就是说,美国股市和房市的长期上涨,源于其经济和货币总量长期上升。而日本的经济和货币总量曾经有20年基本停滞,所以导致了同期股市和房市的表现低迷。

5. 中国:泡沫重来远离现金

最后我们来看一下中国的情况,看看哪一类资产未来最有希望上涨。

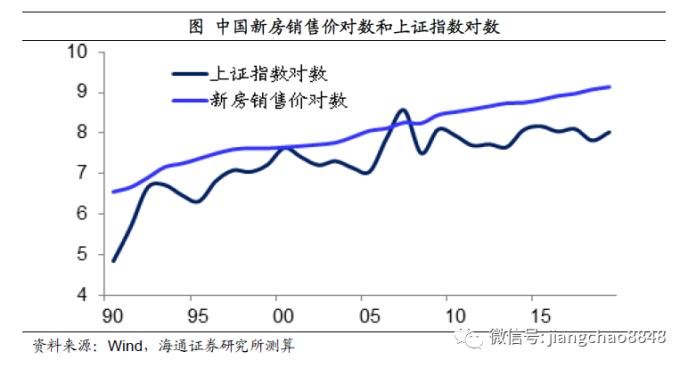

我们选择统计局公布的全国商品房销售均价来代表房价,选择上证指数来代表股价,并且选择1990年以来的数据来进行观察。

房价长期上涨。

在大家的感受中,过去在中国买房的都赚到钱了,这一点在数据上也得到了印证。

从1990年到2019年,我国新房销售均价从702元/平米上涨至9310元/平米,年均涨幅为8.7%。期间只有过两次短期的横盘时期:一次是从1997年到2003年,期间房价从2000元/平米涨至2360元/平米,年均涨幅仅为2.8%。另一次是从2007年到2008年,期间房价从3864元/平米降至3800元/平米,下降了1.7%。

买房能够赚钱的一个重要原因,在于中国房价的整体涨幅比较稳定,假设在过去的任何一年以新房销售均价买房,并且持有到2019年末以新房销售均价出售,不考虑折旧和利息成本,都是赚钱的。

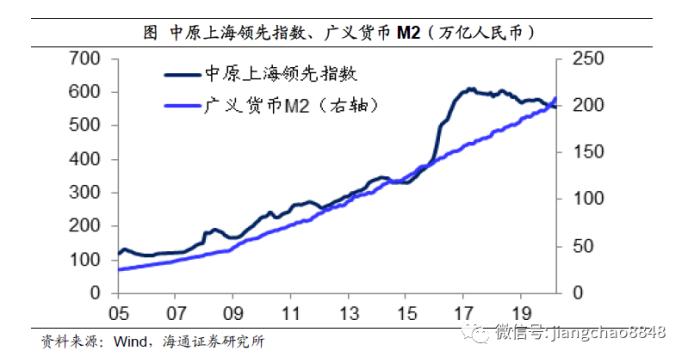

我们上面说的是中国房市的整体情况,但如果在不同的区域和时间买房,结果会差别很大。以上海为例,使用中原上海领先指数来观察房价走势,2020年3月的最新指数为556,相比05年的涨幅接近400%,但相比17年4月的高点则下跌了8%。也就是说,从05年到16年买房都赚钱了,但如果是在过去3年中买房,到现在还没赚到钱。

股市波动剧烈。

在大家的感受中,在中国买股票很难赚钱。

但事实上,从1990年到2019年,上证指数的年均涨幅为11.6%,看似还要好于房市。股市不赚钱的原因,在于中国股市的波动极其剧烈,在牛市中买入很容易亏钱,而在熊市中买入才能赚钱。

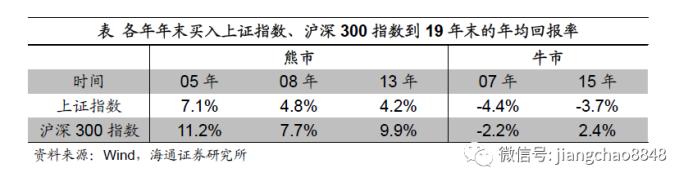

例如05年、08年和13年都是著名的大熊市,05年上证指数曾跌破1000点,08年和13年曾跌破2000点,但如果在这三年的年末买入上证指数,并且持有到2019年末卖出,年化回报率分别为7%、5%和4%,依然是可以赚钱的。如果买的是质量更好的沪深300指数,同期的年化回报率分别为11.2%、7.7%和9.9%,其实并不逊色于房市。

而07年和15年都是著名的大牛市,上证指数曾分别突破6000点和5000点,但如果在这两年的年末买入上证指数,并且持有到2019年年末卖出,累计亏损分别为42%和14%。

也就是说,从长期来看,无论是投资中国的房市和股市都可以赚钱。但房市的投资比较简单,在任何一年买入,只要持有的时间足够长的话,最终都可以赚钱。但股市的投资则比较复杂,需要在熊市的时候买入,但这是反人性的,因为大家都喜欢追涨杀跌,所以赚钱并不容易。

中国经济和货币持续高增。

参照美日等国的经验,中国房市和股市长期表现的背后,是中国经济和货币供应的稳定增长。

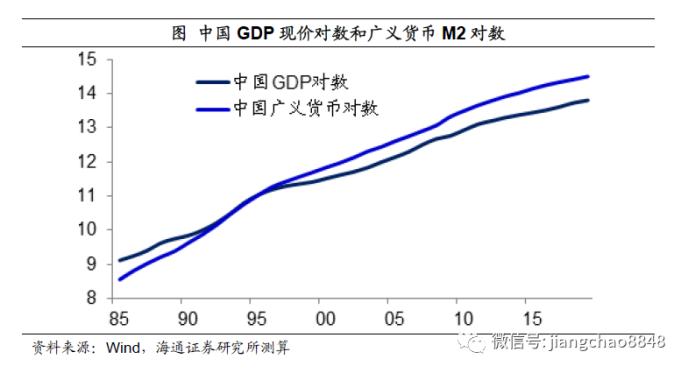

从1990年到2019年,我国的GDP名义值从1.9万亿升至99万亿,年均增幅高达14.6%。而同期的广义货币M2从1.5万亿升至199万亿,年均增幅高达18.3%。

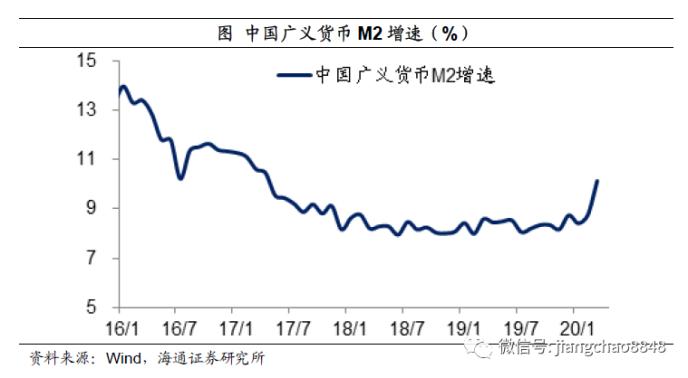

在2020年1季度,受疫情影响,中国实际GDP同比下降6.8%,名义GDP同比下滑5.3%。但是为了对冲疫情的影响,政府加大了金融对实体经济的支持力度,1季末的广义货币M2增速从去年末的8.7%升至10.1%。

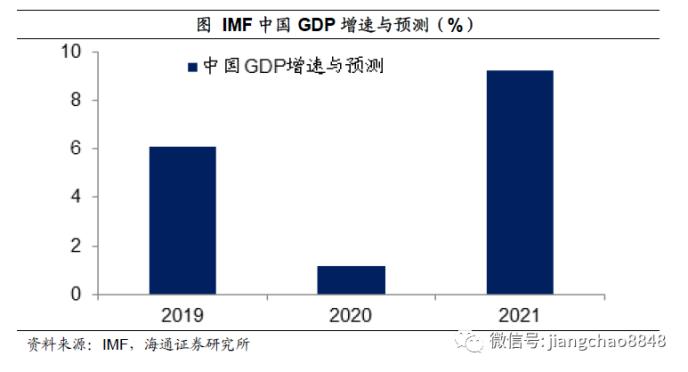

展望未来,疫情的影响将逐渐减弱,经济增速的下滑只是短期现象。根据IMF的预测,2020年中国经济增速为1.2%,而2021年将达到9.2%,也就是平均每年的增速依然在5%左右。再考虑每年2-3%左右的通胀率,未来两年的GDP名义增速均值仍有望达到7%左右。

资产泡沫重来,尽量远离现金。

在2020年初,达里奥曾表示“现金就是垃圾”,但随后爆发了新冠肺炎疫情,美股大幅下跌,而每日经济新闻报道其桥水基金中最著名的纯阿尔法2号1季度亏损约20%。而在4月7日,达里奥再次表示,随着全球央行大规模印钞并保持低利率以应对黑天鹅冲击,投资者可以选择持有现金以外的资产。

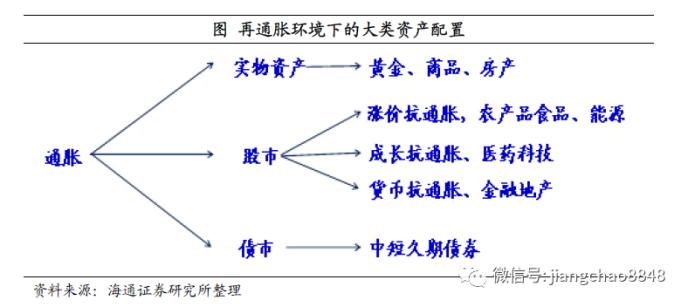

他说,“请记住,尽管现金的价值不像其他资产那样波动,但它的负回报代价高昂。因此,我仍然认为,相对于其它选择,尤其是那些在通货再膨胀时期仍能保值或增值的选择(例如,黄金和部分股票),现金是垃圾。”而截止到上周末,美国标普500指数相比于3月份的最低点,已经反弹了30%。

为什么他坚持这么说?达里奥曾经不厌其烦的给大家讲述他的一段经历,在80年代初,他预测墨西哥将爆发债务危机,进而将导致美国经济危机。然而他没有想到的是,美国央行开始大幅放水,结果美国不但没有爆发经济危机,反而进入了超级大牛市,而达里奥却赔的倾家荡产。

疫情对经济的影响非常巨大,要不然大家也不会争相购买低收益的安全资产。今年1季度,中国的居民存款新增6.5万亿,余额宝规模新增1650亿,政府类债券新增了1.6万亿。但是这些资产的回报率实在是太低了,目前,中国主要银行的1年期存款利率约为1.75%,以余额宝为代表的货币基金收益率已经降至1.76%,10年期国债利率已降至2.51%,均创下历史新低。

而更值得我们关注的是,全球央行这一次大印钞也是史无前例的。如果大家相信疫情终将结束,未来中国的经济仍将保持稳定增长,加上中国广义货币增速已经回升至两位数,那么我们认为相比于持有几乎没有回报的现金类资产,未来无论是持有优质的房产还是股市,应该会有更高的回报,新的一轮资产泡沫或正在酝酿。

郑重声明:此文内容为本网站转载企业宣传资讯,目的在于传播更多信息,与本站立场无关。仅供读者参考,并请自行核实相关内容。

~全文结束~